Vous êtes dirigeant d’une entreprise et vous vous demandez quelle fiscalité serait la plus adaptée pour vos véhicules de tourisme ? Dans cette nouvelle Bulle, Mathias vous présente les différentes situations possibles et les spécificités, le tout, saupoudré d’exemples concrets !

Aujourd’hui, nous allons vous présenter la fiscalité des véhicules de tourisme dans les entreprises. De manière générale, les véhicules de tourisme sont ceux immatriculés dans la catégorie « VP » pour véhicules particuliers et sont destinés au transport de personnes.

Il faut faire la distinction entre 2 situations :

- les véhicules acquis ou loués par l’entreprise,

- les véhicules acquis ou loués par le dirigeant ou le salarié.

I/ Véhicule de tourisme acquis ou loué par l’entreprise

Le véhicule acquis ou loué par l’entreprise permet au dirigeant ou au salarié de ne pas en financer l’acquisition sur ses finances personnelles.

Cette situation met en évidence 4 problématiques fiscales : la déductibilité de la TVA, la déductibilité à l’impôt sur les sociétés, la Taxe sur les Véhicules de Société (TVS) et les avantages en nature.

1.1/ Déductibilité de la TVA

La TVA payée lors de l’acquisition du véhicule n’est pas déductible. Il en est de même pour la TVA sur les loyers et redevances de crédit-bail, mais aussi pour la TVA sur tous les frais engagés dans l’entretien du véhicule n’est pas déductible. La TVA sur le carburant quant à elle est partiellement déductible à hauteur de 80% pour l’essence, comme le gasoil.

1.2/ La déductibilité des amortissements ou des loyers

Que l’on achète le véhicule ou qu’on le prenne en location longue durée, la charge correspondante n’est déductible de la base de l’impôt sur les sociétés que dans certaines limites.

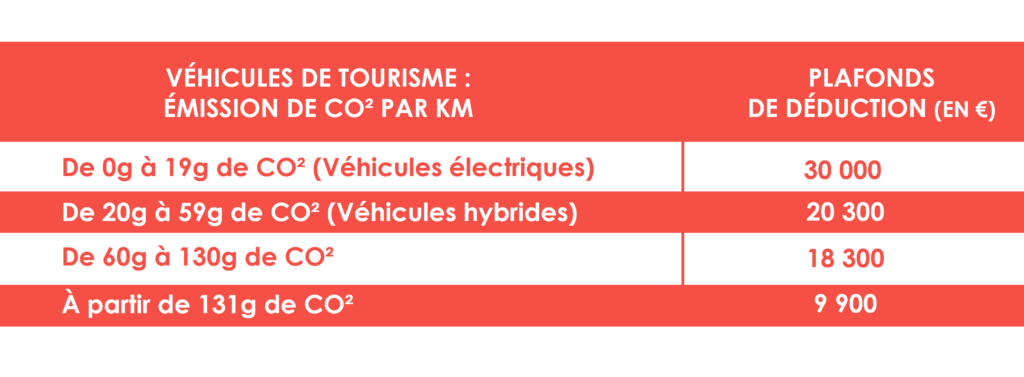

Le plafond applicable dépend des émissions de CO2 générées par le véhicule.

Cas d’un véhicule acquis :

Lorsque l’on achète un véhicule, on a le droit d’amortir comptablement le prix d’achat sur une certaine période, généralement entre 4 et 5 ans. Si le prix d’achat du véhicule dépasse le plafond applicable, une partie de ces amortissements pratiqués sur le véhicule n’est pas déductible. Cette partie sera donc réintégrée dans le résultat pour être soumis à l’IS.

Prenons l’exemple d’une voiture électrique acquise au 1er janvier 2021 pour un montant de 50 000 €, amortissable sur 5 ans.

L’amortissement comptable pratiqué chaque année est de 10 000 €.

Selon le barème, le plafond fiscal applicable est de 30 000 €.

Ainsi l’amortissement annuel déductible est de 6 000 €, soit un cinquième de 30 000 euros (30 000 / 5).

La différence entre l’amortissement comptable, 10 000 euros, et l’amortissement fiscalement déductible, 6 000 €, soit 4 000€, fera l’objet d’une réintégration dans la base de l’IS.

Cas d’un véhicule loué :

Les échéances des véhicules loués pour une durée de 3 mois au plus sont entièrement déductibles.

Lorsque la location du véhicule est consentie pour une durée plus importante, la partie des loyers à réintégrer suit le même barème et la même logique.

Supposons que le véhicule électrique soit loué pour 600 € TTC par mois (=7200 € par an) pendant 3 ans : le montant déductible des loyers est de 6 000 € par an selon la limite fiscale. 1 200 € seront donc réintégrés dans le résultat.

1.3 La Taxe sur les véhicules de société

Que le véhicule soit loué ou acquis par une société (*les entreprises individuelles ne sont pas concernées), celle devra s’acquitter annuellement de la taxe sur les véhicules de société (TVS), dont le montant dépend du type de carburant du véhicule et de la puissance de celui-ci. Les véhicules électriques ne sont pas soumis à la TVS. Par ailleurs, la TVS n’est pas déductible de l’impôt sur les sociétés.

1.4/ Les avantages en nature

Un véhicule fourni par une entreprise au dirigeant ou à un salarié, et utilisé en partie pour un usage personnel doit faire l’objet d’un avantage en nature.

Cet avantage fera partie intégrante de la rémunération et sera soumis à cotisations sociales, CSG / CRDS et à l’impôt sur le revenu.

II/ Véhicule acquis par le dirigeant

Lorsqu’un véhicule est acquis ou loué personnellement par le salarié ou le dirigeant, et qu’il est utilisé partiellement ou totalement dans le cadre professionnel, ce dernier a le droit à une compensation financière appelées « indemnités kilométriques » selon un barème qui tient compte de la distance parcourue et de la puissance fiscale.

Ces indemnités kilométriques présentent l’avantage d’être constitutives d’un remboursement de frais, non imposables à l’impôt sur le revenu pour le bénéficier.

Par ailleurs, il n’y a aucun plafond de déductibilité à l’impôt sur les sociétés pour les indemnités kilométriques versées par l’entreprise à ses salariés et dirigeants.

Enfin, la TVS applicable à ces véhicules est calculée après application d’abattements significatifs.

En cas de recours à ce mode de financement, les indemnités kilométriques couvrent les frais de carburant, d’entretien et d’assurance. Autrement dit, ces dépenses doivent être supportées à titre personnel, et non par l’entreprise.

Pour conclure

Le choix du mode de financement du véhicule dépend de plusieurs paramètres.

Les considérations fiscales conduiraient à privilégier le recours aux indemnités kilométriques.

Mais cette modalité de fonctionnement n’est possible qu’à la double condition que le dirigeant ou salarié ait les moyens de financer le véhicule à titre personnel, et que l’activité professionnelle exercée permette de justifier d’un nombre significatif de kilomètres.

Dans le cas inverse, le calcul forfaitaire de l’usage privatif proposé dans les avantages en nature pourrait favoriser la solution d’acquisition du véhicule par l’entreprise.